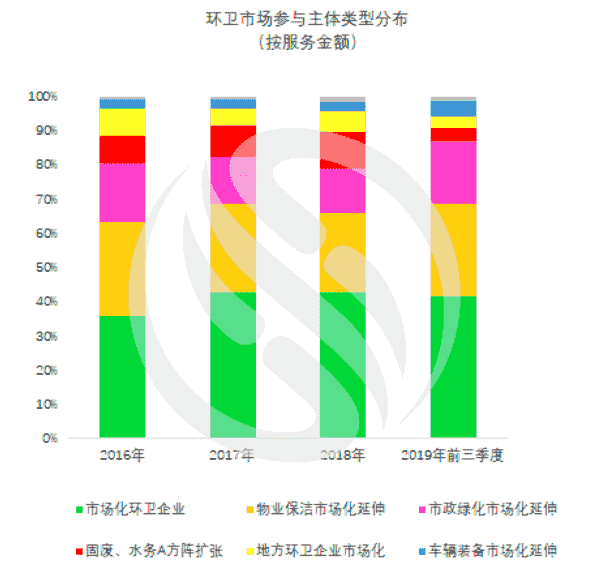

2016年以来,环卫市场化进程加快,环卫市场化企业数量激增。同时随着环卫业务横纵向一体化发展,市场参与主体也愈发多元化。E20研究院持续对环卫市场参与主体进行分类研究,根据各主体的业务类型、参与环卫业务的形式等,我们将环卫市场参与主体主要分为六类:市场化环卫企业、物业保洁市场化延伸、市政绿化市场化延伸、固废水务A方阵扩张、地方环卫企业市场化、车辆装备市场化延伸(见下图)。其中值得注意的是自2017年以来,物业保洁类企业的占比越来越大。由于业务内容一定程度上的重合,由居民生活服务的社区空间转向公共市政服务的城市空间,物业企业向环卫市场化的战略延伸由来已久,而近期愈演愈烈,环卫市场化的竞争激烈程度可见一斑。

(E20研究院数据中心制图)

物业企业进军环卫市场存在一定必然。

从环卫业务角度来看,E20研究院将环卫产业链纵向分为三部分:前端-垃圾产生源(垃圾分类)、中端-清扫保洁、收运、转运、末端-垃圾处理。而从物业业务角度来看,物业服务一般包括三个主要方面,即工程、清洁、安保,其内容涵盖物业公共区域、设施等的维修、养护、管理,公共区域或场所的清洁卫生、垃圾收集、清运、污水管道疏通、公共绿化养护和管理等,停车管理、公共秩序、日常巡逻等多方面。可以说物业区域就是一个小型社会,物业服务内容,就是区块化的城市服务。因此头部物业企业早已提出“物业城市”等概念,以期将服务扩大至城市管理和城市服务。而扩大后的清洁服务便是环卫基础业务(清扫保洁及垃圾清运)。

物业服务中的保洁服务,其服务内容与环卫的清扫保洁业务内容重叠程度较高;而部分物业的服务内容也包括将服务范围内的垃圾(不限于生活垃圾)收运至环卫管理部门指定的地点(一般为垃圾楼或中转站),与环卫的垃圾收运业务内容极为相似。因此物业企业进入环卫市场是由垃圾产生环节(小区内)向垃圾的流转环节拓展,属于纵向扩张,主要参与的是前端垃圾分类及中端环卫服务项目。

虽然业务内容相似,但商业模式却不尽相同,因此也存在不确定性。

首先是服务对象的不同。物业服务的对象(用户群体)为小区业主或楼宇单位(含学校、单位等),也就是说其主要商业模式为toC或toB的模式,由使用者付费。而环卫业务(无论是否市场化)则主要面向城市政府环境卫生管理部门,因此主要商业模式为toG的模式,由政府购买公共服务,资金来源为政府付费(财政预算)。不同的商业模式其项目开发、运营、管理以及企业发展路径均有所区别。

其次是服务场景的不同。物业服务的场景多为封闭环境,如小区、楼宇、学校等。封闭的环境意味着管理难度相对较低,用户需求相对固定,可以通过标准化的作业模式及评价体系进行管理。同时,封闭的环境带来的另一方面则是使用者群体相对固定,用户感知易于培养,但维系则对服务质量的持续提高有较高要求。相反环卫服务的场景多为开放环境,如街面、路面等。开放的环境使得管理难度较高,较难制定标准化的作业模式及评价体系。另外,开放的环境也使得使用者群体流动性较大,用户感知主要靠“第一印象”,对服务质量的要求极高。环卫服务相对开放的服务场景也意味着服务边界不如物业服务般清晰,也给管理带来更大难度。环卫服务普遍服务范围较大,服务人员也较物业服务更多。综合来看,服务场景的不同带来管理难度的差异。

当然,此处仅就物业的环境卫生管理业务与环卫服务进行直接对比,物业仍有诸多其他日常管理、维修服务等与环卫服务性质相差较远的服务内容。物业服务的综合管理能力较强,但仅就环境卫生管理一项来看,由封闭场景扩展至开放场景则需要更高的管理能力。因此,物业企业涉足环卫在规模较小的范围内较易,但一旦形成一定规模,便面临着管理体系的系统化变革,存在一定难度。物业企业战略延伸到环卫市场化仍将面临巨大挑战。

近日,E20研究院对2020年1~6月环卫项目中标情况进行分析,E20研究院研究发现,2020年上半年,环卫市场化服务项目中,由物业公司中标的项目数量约占到整体的20%,涉及物业公司的数量约为800家。其中不乏有碧桂园生活服务集团股份有限公司、保利物业发展股份有限公司等物业的身影。

(E20研究院数据中心制图)

对物业公司中标的环卫项目进行七大地理区维度划分,物业公司中标环卫项目中多的地区为华东地区,约占到整个物业中标环卫项目的近50%。其次是华北和华中地区,而环卫市场所聚焦的华南地区,由于专业的环卫服务企业竞争激烈,物业公司中标环卫项目的数量相对较少。

(E20研究院数据中心制图)

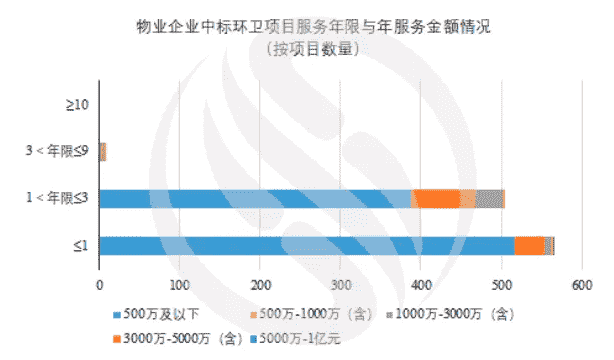

从服务年限和年服务金额维度来看,此类物业公司中标的环卫项目多以小项目为主,服务年限多在3年及3年以下,年服务金额多在500万及以下。也就是说,在环卫市场“二八分”的格局中,绝大多数物业公司中标的环卫项目仅是其中的“小而散”部分。从侧面证明了大多数物业企业在集中程度更高、服务范围更大、服务内容更广、管理难度更大的环卫一体化项目竞争当中并无优势。而年服务金额在500万以上由物业企业中标的环卫项目仅占由物业公司中标全部环卫项目数量的16%,多由体量相对较大的物业企业拿下,这个现象也与物业企业类型及业务拓展方式存在一定关联。

(E20研究院数据中心制图)

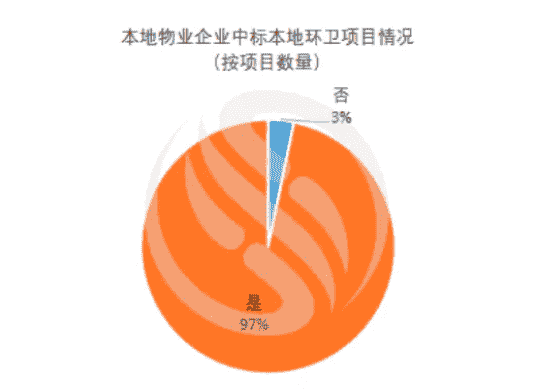

如前文所述,物业企业进入环卫市场属于业务的纵向扩张,E20研究院发现,物业企业的环卫市场扩张多对其现有物业业务有一定依赖。因此呈现出明显的属地性特征。按属地性强弱,E20研究院将参与环卫市场竞争的物业公司分为三类:本地物业企业、非本地物业企业、大型地产公司所属物业企业。其中本地物业企业指在物业业务所在地(或周边临近城市)参与环卫市场竞争并获得项目的物业企业。非本地物业企业是指在物业业务所在地之外参与环卫市场竞争并获得环卫项目的物业企业。而在物业企业中有一类特殊的物业企业,即大型地产公司所属的物业企业。在对2020年上半年环卫项目的分析中我们发现,这类物业企业所中标的环卫项目所在地均有其所属地产公司的地产项目(如碧桂园-寿阳、保利-洛阳、保利-宁乡、金地-东莞、绿城-岳阳)。这类企业中标的环卫项目也相对较大,如碧桂园寿阳项目合作期限为3年,总计服务金额1.08亿元。可以看出,这类物业企业的物业业务与其所属地产公司的地产业务如影随形,遍布各地。其环卫市场的扩张也是通过地产项目的介入,形成的城市开发与服务的一体化。通过对2020年上半年环卫项目的分析,我们发现,在物业企业中标的环卫项目中,按中标项目个数计,超过97%是由本地物业企业中标的。而按中标金额计,这一比例为90.6%。可以看出绝大部分物业企业在环卫市场的竞争当中难以走出属地,对目前已形成规模的环卫市场化企业在全国布局的冲击并不明显。但对于大型地产企业所属的物业企业则不同,这类企业地产、物业业务遍布各地,域外扩张能力不俗,同时拥有强劲的资金能力及城市开发协同效应,如若深耕环卫市场必定不容小觑,将有望成为环卫市场化企业的有力竞争对手。

(E20研究院数据中心制图)

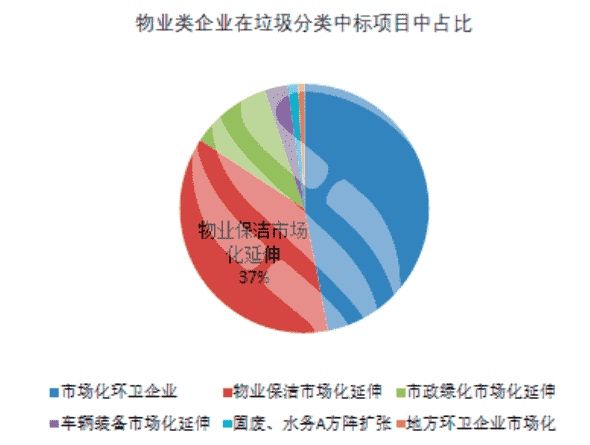

自2017年46个重点城市推行垃圾分类制度,到逐步推广至全部地级城市,再到这两年上海、北京等城市生活垃圾分类管理条例接连开始施行,垃圾分类已成为我国环卫市场不得不提的重点业务。我国垃圾分类工作主要以社区等小单元推动为主,在推动过程中,物业作为基层实施的重要抓手,起到了至关重要的作用。因此,也从模式上奠定了物业企业在垃圾分类业务中的竞争优势。据E20研究院数据显示,2019年全国垃圾分类中标项目中有37%的项目是由物业类企业获得。

(E20研究院数据中心制图)

而在2020年上半年的物业公司中标环卫项目中,有3%的环卫项目为前端垃圾分类项目。按服务模式分类可以看出,84%的垃圾分类项目为常驻型分类,物业公司在物业管理的基础上引入垃圾分类指导人员和短驳收运装置;其余16%为可溯源分类和宣传型分类,二者各占8%。

(E20研究院数据中心制图)

(E20研究院数据中心制图)

结语

从业务角度来看,物业企业进入环卫市场主要从事道路清扫保洁、垃圾收运等环卫业务。同时由于物业企业更接近用户(垃圾产生者),因此在垃圾分类相关业务中有明显竞争优势。以垃圾分类为接口逐渐接触并进入环卫市场也将成为众多物业企业的业务拓展选择。

物业企业参与环卫市场竞争正逐渐成为常态,这是物业企业业务拓展的正常选择。从2020年上半年的环卫市场中标信息来看,物业企业中标数量约为20%。绝大多数物业企业仅在其物业业务所在地尝试开展环卫业务,中标的项目也多为期限较短、金额较小的分散化项目,对环卫市场化企业造成的冲击相对较小。同时有少量规模相对较大的物业企业在其物业业务所在地之外开展环卫业务,这对物业企业自身的管理能力提出了更高的要求,扩张相对较慢。另外大型地产企业所属的物业企业在其地产项目所在地进行城市开发与城市服务的一体化尝试,获得期限较长、体量较大的环卫一体化项目。这类物业企业以其地产业务为依托,扩张速度相对较快,且有一定竞争优势,正逐渐成长为环卫市场竞争中的新势力。

原标题:物业进军环卫市场,对市场化环卫企业冲击几何?