1、集中式中型逆变器是光伏逆变器主要类型

光伏逆变器(PV inverter或solar inverter)可以将光伏(PV)太阳能板产生的可变直流电压转换为市电频率交流电(AC)的逆变器,可以反馈回商用输电系统,或是供离网的电网使用。光伏逆变器是光伏阵列系统中重要的系统平衡(BOS)之一,可以配合一般交流供电的设备使用。

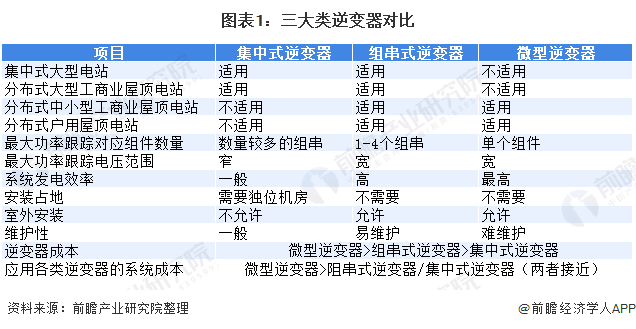

光伏逆变器一般分为三类:集中式逆变器、组串式逆变器和微型逆变器。具体来看,应用场景差异主要如下:

1)集中式逆变器:大型地面、水面、工商业屋顶(500-3400kW),代表企业有国内的华为、阳光电源、上能电气等企业。

2)组串式逆变器:小型分布式和地面站-工商业屋顶、复杂山丘(20-300kW,目前大250kW)、户用(20kW以下),控制效果好;代表企业主要是Solaredge、锦浪科技、古瑞瓦特、固德威。

3)微型逆变器:单体容量一般在1kW以下,多路MPPT+单机集中逆变,代表企业Enphase、欧姆尼克等。

随着组串式逆变器在集中电站和分布式领域的快速渗透,大势所趋,基本所有国内厂商都布局组串式。2019年中国组串式逆变器占比60.2%,考虑今年组串式电站高渗透率,前瞻预计到2020年占比提升至65%+,未来提升至75%以上。

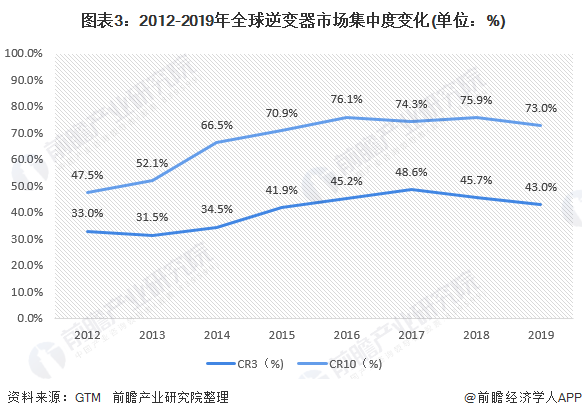

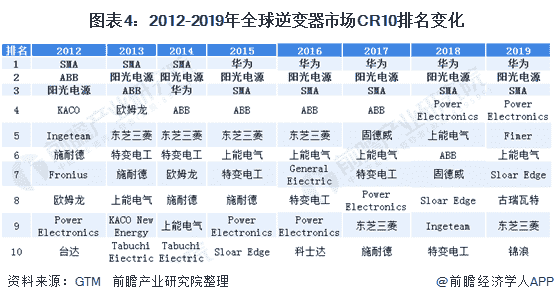

2、光伏逆变器行业集中度不断提高

纵观光伏逆变器市场竞争格局的发展变化,近10年以来,行业集中度逐步提升,2019年前十家企业的市场份额已达到73%。细分结构来看,1-3名地位稳固,市占率维持在45%左右,4-10名名次不断轮换,市占率在30%左右,头部稳定,腰部竞争激烈。

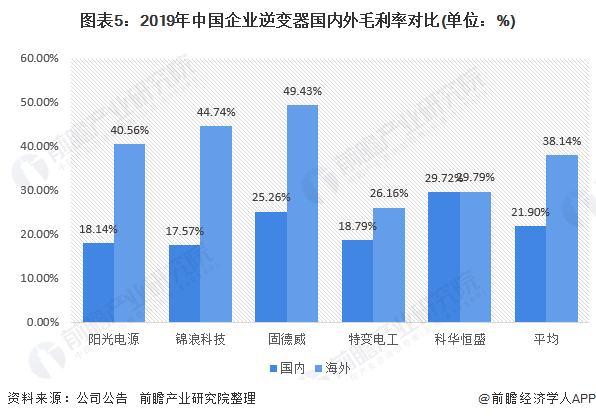

4、国内竞争激烈 出海是必然

海外光伏行业发展较早,较为成熟,对产品可靠性、品质有要求,会看产品在全生命周期的价值,行业进入门槛也较高,重视企业品牌,所以毛利率高。国内对价格较为敏感,国内厂商竞争激烈,拉低了毛利率。

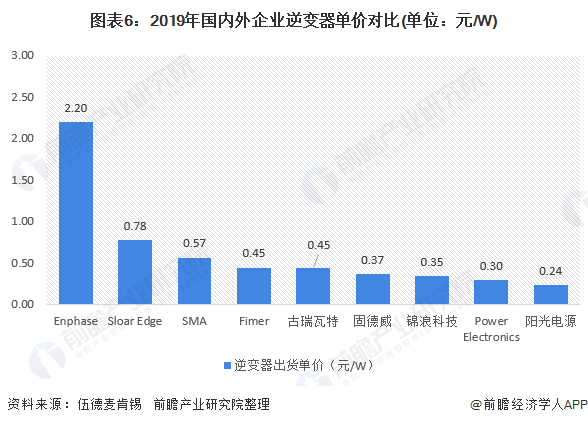

从2019年国内外企业逆变器单价对比来看,国内企业阳光、固德威、古瑞瓦特单瓦售价约0.3-0.4元/W,而海外SMA售价0.57元/W,扎根美国市场的Solaredge、enphase售价分别为0.78元/W、2.20元/W,远远高于国内企业售价。国内企业产品价廉质优,比海外低50%以上,后续可通过价格策略迅速抢占市场份额。

5、中国企业优势强化 渗透

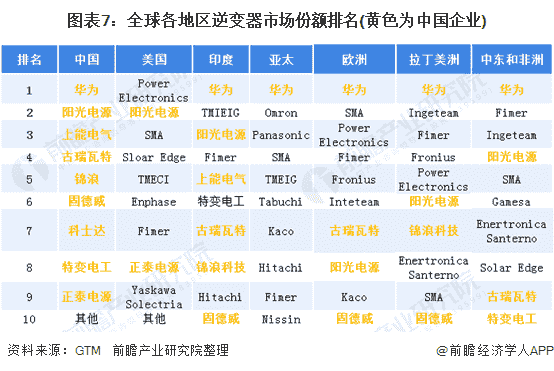

从地区分布来看,除日本市场特别倾向于本土逆变器厂商、美国市场对中国光伏产品有诸多限制之外,亚太(除中国外)、印度等新兴市场,以及欧洲传统市场中中国企业正不断渗透。

中国企业在光伏逆变器行业拥有人力成本优势和全产业链制造优势,两大优势结合使得中国的逆变器产品“量大质优”。综合来看,逆变器市场上中国厂商的统治地位将长期保持,甚至会继续强化。

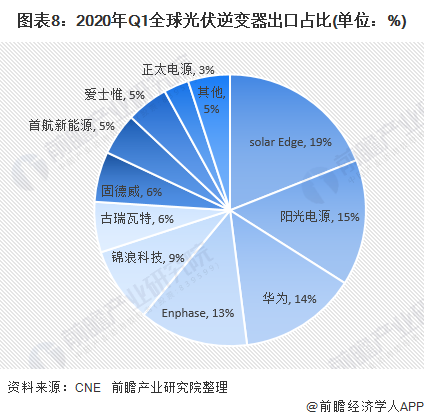

Wood Mackenzie数据显示,2019年年逆变器出货126.735GW,同比增长了18%,中国出货超过65%。2020年5月,世纪新能源网CNE数据分析团队发布2020Q1光伏逆变器出口数据分析。

根据统计,2020Q1光伏逆变器主要企业出口金额2020Q1逆变器出口金额5.51亿美元(包括光伏、离网光伏、车用、逆变器电源、储能逆变器等产品,不含中国品牌在海外工厂出货)。

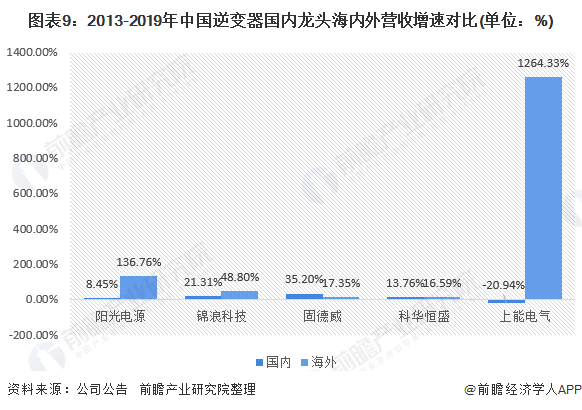

6、国内海外收入持续高涨

从国内逆变器收入区域分布来看,近两年国内逆变器海外收入持续高增,2019年上能电气的海外收入较上年暴增12倍,从1979万元人民币增至2.7亿元,阳光、锦浪等的海外收入也逆势高增50%+。海外市场已经成为国内逆变器的增长引擎,前瞻预计海外市场至少还有3年的高速增长期。

7、中国品牌有望占领优势地位

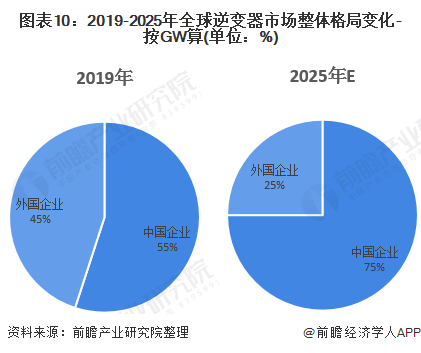

中国逆变器企业通过价格策略迅速抢占市场,2019年国内企业海外出货同增60%+,海外市场份额(按GW)在55%,20年预计提升至60%左右,2025年有望提升至70%以上。

原标题:2020年及中国光伏逆变器行业市场竞争格局及发展前景分析 中国品牌占据优势